中小企業事業再編投資損失準備金(中堅・中小グループ化税制)

~中堅・中小企業によるグループ化に向けた複数回M&Aを後押します~

中小企業事業再編投資損失準備金について

【適用期限:2026年度末(2027年3月31日)まで】

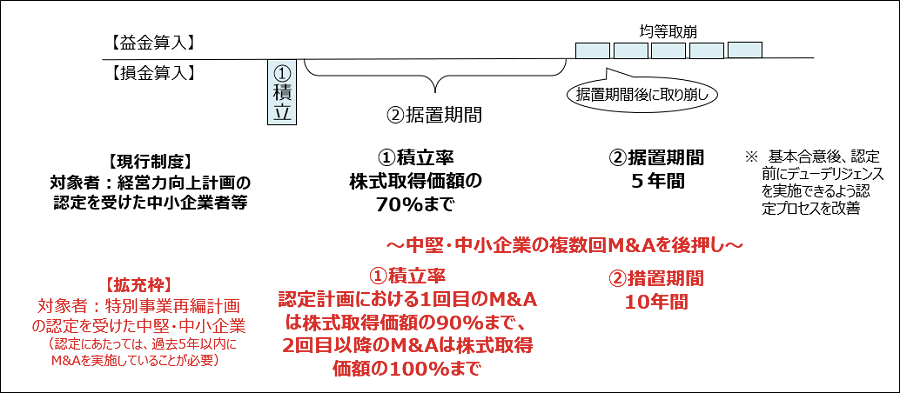

- 2027年3月31日までに事業承継等事前調査(実施する予定のデューデリジェンスの内容)に関する事項が記載された経営力向上計画の認定を受けた中小企業者等が、株式取得によってM&Aを実施する場合に(取得価額10億円以下に限る)、株式等の取得価額として計上する金額(取得価額、手数料)の70%の金額を準備金として積み立てたときは、その事業年度において課税所得から損金算入することができる制度です(益金算入開始までの据置期間5年)。

- また、過去5年間にM&Aを実施した中堅・中小企業が、産業競争力強化法において新設された特別事業再編計画の認定を受けて株式取得によるM&Aを実施し、認定後1回目のM&Aにおいては株式取得価額の90%、2回目以降は100%の金額を準備金として積み立てた場合に、その事業年度において当該金額を課税所得から損金算入することができます(益金算入開始までの据置期間10年)。

特別事業再編計画の様式等はこちら

制度の概要

手続きの全体フロー

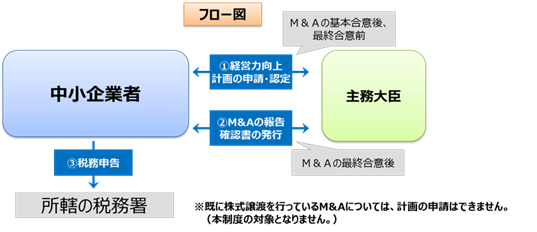

- M&Aの相手方が決まったタイミング(基本合意後等)で、経営力向上の内容に株式取得を含み、かつ事業承継等事前調査の内容を記載した経営力向上計画を策定し、主務大臣の認定を受けてください。(申請様式はこちら)

申請時に、併せて「事業承継等事前調査チェックシート(27KB)」を作成し、添付してください。(チェックシート作成方法はこちら(577KB)

)

- 認定計画の内容に従って株式取得を実行した後、主務大臣に対して事業承継等を実施したこと及び事業承継等事前調査の内容について報告し、確認書の交付を受けてください。

○報告書様式- 【記入用】経営力向上計画に係る事業の承継報告書(様式第4)(23KB)

(令和6年4月1日更新)

- 【記載例】経営力向上計画に係る事業の承継報告書(様式第4)(25KB)

(令和6年4月15日更新)

- 株式譲渡契約書の写し

- 承継した事業に従事する従業員の配置の状況について記載した書類

- 事業承継等事前調査チェックシート(27KB)

- (事業承継等事前調査の実施主体が、有資格者※でない場合)実施したデューデリジェンスのレポート及びレポートとチェックシートとの対応関係を示す書類(例)(17KB)

(令和7年6月12日更新)

- 有資格者・・・法務DD:弁護士 財務・税務DD:税理士又は公認会計士

- 経営力向上に関する命令第5条第2項の規定に係る確認書(86KB) (令和6年4月15日更新)

- 【記入用】経営力向上計画に係る事業の承継報告書(様式第4)(23KB)

- 税法上の要件を満たす場合には、税務申告において準備金積立額について損金算入ができます。税務申告に際しては、①の認定書、②の確認書(いずれも写し)を添付してください。

経営力向上計画関係

本措置の適用の前提となる経営力向上計画については、以下をご参照ください。

事後報告について

事業承継等事前調査の内容を記載し、準備金積立またはD類型を活用した場合、毎事業年度終了後(最大5年間)、事業の状況等に係る報告書を認定を受けた主務大臣に提出する必要があります。詳しくは以下よりダウンロードしてください。

- 【記入用】事業承継等状況報告書(各年度) (28KB)

(令和7年6月2日更新)

- 【記入用】事業承継等状況報告書(最終年度) (29KB)

(令和7年6月2日更新)

- 事業承継等状況報告の手引き(122KB)

(令和3年8月2日更新)

Q&A

- 中小企業事業再編投資損失準備金 Q&A(418KB)

(令和6年9月2日更新)

(お問い合わせ先)

中小企業税制サポートセンター

電話:03-6281-9821(平日10:00~12:00、13:00~17:00)

【中堅企業向け】※拡充枠のみ

経済産業省 経済産業政策局 地域経済産業政策課

電話:03-3501-1511(内線)2751(平日10:00~12:00、13:00~17:00)