法人版事業承継税制(特例措置)

~スムーズな事業承継を支援します~

法人版事業承継税制(特例措置)について

【適用期限:2025年度末(2026年3月31日)まで】

中小企業者の円滑な事業承継を支援するため、法人の場合、非上場会社の株式に係る相続税、贈与税の納税が猶予及び免除される法人版事業承継税制があり、平成30年度税制改正で抜本的に拡充されました。

平成30年度より、事業承継税制が大きく拡充されました

中小企業の事業承継を後押しするため、平成30年度税制改正において、事業承継税制 が10年間限定で大きく拡充されました。

事業承継税制の特例措置を利用するためには…

- 1. 事前に「特例承継計画」の提出が必要です

- 平成30年4月1日から令和8年3月31日までに「特例承継計画」を都道府県に提出してください。

(様式は中小企業庁ホームページに掲載) - 2. 10年間限定の特例措置です

- 特例承継計画を提出した事業者で、平成30年1月1日から令和9年12月31日までに、贈与・相続により会社の株式を取得した経営者が対象になります。

特例措置のポイント

- 1. 株式の贈与・相続にかかる税額すべてを対象に

- 対象株式数の上限を撤廃し、猶予割合を100%に拡大することで、承継する株式にかかる贈与税・相続税のすべてが納税猶予の対象となりました。

- 2. 対象者を大幅に拡充

- これまでは、先代経営者一人から後継者一人への贈与・相続のみが対象でしたが、特例措置では、親族外を含むすべての株主から、代表者である後継者(最大3人)への贈与・相続が対象になりました。

- 3. 雇用要件を抜本的に見直し

- 雇用要件(事業承継後5年間平均で、雇用の8割の維持が必要)を抜本的に見直すことにより、雇用維持 要件を満たせなかった場合でも納税猶予が継続可能になりました。

- 経営悪化等が理由の場合、認定支援機関の指導助言が必要です。

- 4. 将来的な売却・廃業の際の税負担を軽減

- 将来、事業を売却・廃業する際に株価が下落していた場合には、その株価を基に納税額を再計算し、事業承継時の株価を基に計算された納税額との差額を減免することで、経営環境の変化による将来の不安を軽減します。

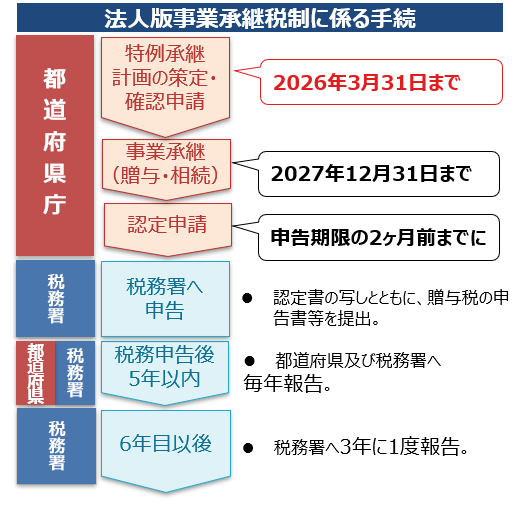

手続きの全体フロー

まず特例承継計画の認定を受けるまでの手続きの流れをご説明します。特例承継計画は、会社が作成し、認定支援機関が当該会社の後継者や承継時までの経営見通し等所見を記載するものであり、令和8年3月31日までに申請し、令和9年12月31日までに事業承継を行う必要があります。その後、認定書の写しとともに、相続税の申告書等を提出する必要があります。次に、認定を受けた後の手続きの流れをご説明します。認定後は、都道府県庁へ年次報告書を、税務署へ継続届出書を、いずれも年1回提出する必要があります。税務申告後5年以内は、これを毎年繰り返し、税務申告後6年目以後は、税務署にのみ継続届出書を3年に一度提出します。

まず特例承継計画の認定を受けるまでの手続きの流れをご説明します。特例承継計画は、会社が作成し、認定支援機関が当該会社の後継者や承継時までの経営見通し等所見を記載するものであり、令和8年3月31日までに申請し、令和9年12月31日までに事業承継を行う必要があります。その後、認定書の写しとともに、相続税の申告書等を提出する必要があります。次に、認定を受けた後の手続きの流れをご説明します。認定後は、都道府県庁へ年次報告書を、税務署へ継続届出書を、いずれも年1回提出する必要があります。税務申告後5年以内は、これを毎年繰り返し、税務申告後6年目以後は、税務署にのみ継続届出書を3年に一度提出します。

- 贈与税の納税猶予制度について

- 後継者が贈与により取得した株式等(ただし、議決権を⾏使することができない株式を除きます。)に係る贈与税の100%が猶予されます。

本制度の適⽤を受けるためには、経営承継円滑化法に基づく都道府県知事の「認定」を受け、報告期間中(原則として贈与税の申告期限から5年間)は代表者として経営を⾏う等の要件を満たす必要があり、その後は、後継者が対象株式等を継続保有すること等が求められます。また、後継者が死亡した等の⼀定の場合には、猶予された贈与税が免除されます。 - 相続税の納税猶予制度について

- 後継者が相続⼜は遺贈(死因贈与を含みます。)により取得した株式等(ただし、議決権を⾏使することができない株式を除きます。)に係る相続税の100%が猶予されます。本制度の適⽤を受けるためには、経営承継円滑化法に基づく都道府県知事の「認定」を受け、報告期間中(原則として相続税の申告期限から5年間)は代表者として経営を⾏う等の要件を満たす必要があり、その後は、後継者が対象株式等を継続保有すること等が求められます。また、後継者が死亡した等の⼀定の場合には、猶予された相続税が免除されます。

事例

特例承継計画について

特例承継計画

事業承継税制(特例)の適⽤を受けるためには、2018年4⽉1⽇から2026年3⽉31⽇までに特例承継計画を都道府県庁に提出し、確認を受ける必要があります。

特例承継計画には、後継者の⽒名や事業承継の予定時期、承継時までの経営⾒通しや承継後5年間の事業計画等を記載し、その内容について認定経営⾰新等⽀援機関(※)による指導及び助⾔を受ける必要があります。

- 認定経営⾰新等⽀援機関とは、中⼩企業が安⼼して経営相談等が受けられるために専⾨知識や実務経験が⼀定レベル以上の者に対し、国が認定する公的な⽀援機関です。具体的には、商⼯会や商⼯会議所などの中⼩企業⽀援者のほか、⾦融機関、税理⼠、公認会計⼠、弁護⼠等が主な認定経営⾰新等⽀援機関として認定されています。(2020年10⽉時点で37,720機関。)

特例承継計画の変更等

特例承継計画の確認を受けた後に、計画の内容に変更や、確認を受けた会社が消滅する等の⼀定の組織再編があった場合には、変更申請書⼜は報告書を都道府県に提出し、再度確認を受けることができます。変更申請書⼜は報告書には、変更事項等を反映した計画を記載し、改めて認定経営⾰新等⽀援機関による指導及び助⾔を受けることが必要です。

実績報告

特例の認定を受けた場合は、雇⽤が8割を下回った場合でも認定取消・納税とはなりませんが、その理由について都道府県に報告を⾏わなければなりません。

その報告に際し、認定経営⾰新等⽀援機関が、雇⽤が減少した理由について所⾒を記載するとともに、中⼩企業者が申告した雇⽤減少の理由が、経営悪化あるいは正当ではない理由によるものの場合は、経営の改善のための指導及び助⾔を⾏う必要があります。

都道府県知事の認定について

1.認定の要件

認定を受けるためには、対象会社に関する要件、後継者に関する要件、先代経営者に関する要件、先代経営者以外の株主等に関する要件があります。

贈与の場合、相続⼜は遺贈の場合のそれぞれの場合において要件が異なりますので、ご注意ください。

2.認定の効力について

認定の有効期限は、後継者ごとに、最初に事業承継税制(特例)の適⽤を受ける贈与に係る贈与税の申告期限⼜は相続に係る相続税の申告期限の翌⽇から5年を経過する⽇までです。

この期間中には認定ごとに事業継続報告(年次報告、5年間の認定有効期間中、毎年1回。)が必要です。なお、事業継続期間中に他社に吸収合併された場合などにも⼀定の要件の下で合併先の会社に認定を承継することができます。

都道府県庁の窓口

申請に関するお問い合わせ先・申請窓口は申請企業の主たる事務所が所在している都道府県庁になります。

| 都道府県 | 窓口 | 電話番号 |

|---|---|---|

| 北海道 | 北海道経済部地域経済局中小企業課 | 011-206-0494 |

| 青森県 | 経済産業部企業立地・創出課 創業・起業支援グループ |

017-734-9374 |

| 岩手県 | 商工労働観光部 経営支援課 | 019-629-5544 |

| 宮城県 | 経済商工観光部 中小企業支援室 | 022-211-2742 |

| 秋田県 | 産業労働部 産業政策課 | 018-860-2215 |

| 山形県 | 産業労働部 商業振興・経営支援課 | 023-630-2359 |

| 福島県 | 商工労働部 経営金融課 | 024-521-7288 |

| 茨城県 | 産業戦略部 中小企業課 | 029-301-3560 |

| 栃木県 | 産業労働観光部 経営支援課 | 028-623-3173 |

| 群馬県 | 産業経済部 地域企業支援課 経営・事業承継支援係 |

027-226-3339 |

| 埼玉県 | 産業労働部 産業支援課 | 048-830-3910 |

| 千葉県 | 商工労働部 経営支援課 | 043-223-2712 |

| 東京都 | 産業労働局 商工部 経営支援課 事業承継税制担当 |

03-5320-4785 |

| 神奈川県 | 神奈川県産業労働局中小企業部中小企業支援課 (かながわ中小企業成長支援ステーション) |

045-285-0748 |

| 新潟県 | 産業労働部地域産業振興課 小規模企業支援班 |

025-280-5235 |

| 富山県 | 商工労働部 地域産業振興室 経営支援課 | 076-444-3248 |

| 石川県 | 商工労働部 経営支援課 | 076-225-1522 |

| 山梨県 | 産業政策部スタートアップ・経営支援課 | 055-223-1541 |

| 長野県 | 産業労働部 経営・創業支援課 創業・承継支援係 |

026-235-7194 |

| 岐阜県 | 商工労働部 商業・金融課 | 058-272-8389 |

| 静岡県 | 経済産業部 商工業局 経営支援課 | 054-221-2807 |

| 愛知県 | 経済産業局 中小企業部 中小企業金融課 | 052-954-6332 |

| 三重県 | 雇用経済部 中小企業・サービス産業振興課 | 059-224-2447 |

| 福井県 | 産業労働部経営改革課 | 0776-20-0367 |

| 滋賀県 | 商工観光労働部 中小企業支援課 | 077-528-3732 |

| 京都府 | 商工労働観光部中小企業総合支援課 | 075-414-4836 |

| 大阪府 | 商工労働部 中小企業支援室 経営支援課 | 06-6210-9490 |

| 兵庫県 | 産業労働部 地域経済課 | 078-362-3313 |

| 奈良県 | 産業部経営支援課 経営力向上係 | 0742-27-8131 |

| 和歌山県 | 商工労働部商工労働政策局商工振興課 | 073-441-2740 |

| 鳥取県 | 商工労働部 企業支援課 | 0857-26-7453 |

| 島根県 | 商工労働部 中小企業課 | 0852-22-5354 |

| 岡山県 | 産業労働部 経営支援課 | 086-226-7353 |

| 広島県 | 商工労働局 中小企業支援課 | 082-513-3355 |

| 山口県 | 産業労働部 経営金融課 | 083-933-3180 |

| 徳島県 | 経済産業部経済産業政策課 | 088-621-2322 |

| 香川県 | 商工労働部 経営支援課 | 087-832-3345 |

| 愛媛県 | 経済労働部 産業支援局経営支援課 | 089-912-2480 |

| 高知県 | 商工労働部 経営支援課 | 088-823-9697 |

| 福岡県 | 商工部 中小企業振興課 | 092-643-3424 |

| 佐賀県 | 佐賀県産業労働部産業政策課 | 0952-25-7585 |

| 長崎県 | 産業労働部 経営支援課 | 095-895-2651 |

| 熊本県 | 【製造業以外】 商工労働部 商工雇用創生局 商工振興金融課 |

096-333-2314 |

| 【製造業】 商工労働部 産業振興局 産業支援課 |

096-333-2319 | |

| 大分県 | 商工観光労働部 経営創造・金融課 | 097-506-3226 |

| 宮崎県 | 商工観光労働部 商工政策課 経営金融支援室 |

0985-26-7097 |

| 鹿児島県 | 商工労働水産部 中小企業支援課 | 099-286-2944 |

| 沖縄県 | 商工労働部 中小企業支援課 | 098-866-2343 |

申請書類

申請手続関係書類については、以下をご覧下さい。なお、一般措置の認定に関する様式とは異なりますのでご注意ください。

- 令和7年4月1日より一部の様式が改正されています。申請等の手続の際は最新の様式をご利用ください。

- 実際の制度活用にあたっては、関係法令の規定等の参照をお願いいたします。

申請マニュアル

- 注:令和7年4月1日に、省令(様式を含む。)を一部改正しました。

- 令和4年9月1日改正のポイント

- 関連条文は、以下をご覧ください。

経営承継円滑化法による支援

- 第1章 事業承継税制(特例措置)の概要

(令和7年7月8日更新)

- 第2章 都道府県知事の認定について

- 第1節 第一種特例贈与認定中小企業者(先代経営者から後継者への贈与)

(令和7年5月8日更新)

添付書類(令和7年5月8日更新)

- 第2節 第一種特例相続認定中小企業者(先代経営者から後継者への相続・遺贈)

(令和6年4月1日更新)

添付書類(令和6年4月1日更新)

- 第3節 第二種特例贈与認定中小企業者(先代経営者以外の株主等から後継者への贈与)

(令和7年5月8日更新)

添付書類(令和7年5月8日更新) - 第4節 第二種特例相続認定中小企業者(先代経営者以外の株主等から後継者への相続・遺贈)

(令和5年1月11日更新)

添付書類(令和5年1月11日更新)

- 第5節 贈与年や相続年に、相続が発生した場合の取り扱い

(平成31年4月3日更新)

- 第1節 第一種特例贈与認定中小企業者(先代経営者から後継者への贈与)

- 第3章 都道府県知事への報告について

(令和5年1月11日更新)

- 年次報告書・継続届出書の「報告基準日」について

(令和3年7月26日)

- 年次報告書・継続届出書の「報告基準日」について

- 第4章 認定の取消について

(令和5年6月27日更新)

- 第5章 認定後の組織再編行為について

(令和元年9月11日更新)

- 第6章 贈与者に相続が開始した場合

(令和2年4月7日更新)

- 第7章 用語・定義

(令和7年5月8日更新)

認定経営革新等支援機関による指導及び助言について

特例認定では、以下の手続きにあたり、認定経営革新等支援機関(認定支援機関)の関与が必要です。お近くの認定支援機関にご相談ください。

- 「特例承継計画」(様式21)に、認定支援機関による指導及び助言を受けた旨を記載することが必要です。

- 事業承継税制適用後5年間の従業員数の平均が、贈与・相続の時と比べ、8割を下回った場合、その理由について記載し、認定支援機関による所見の記載(従業員数減少の理由が経営悪化等による場合は、併せて認定支援機関による指導及び助言を受けた旨の記載)が必要です(様式27)。

-

特例承継計画記載マニュアル

(令和6年4月1日更新)

- 記載例はこちらのページをご覧ください。

- 認定経営革新等支援機関とは

-

認定支援機関検索システム

(お近くの認定支援機関を検索することができます)

税務申告の際の手続きについて

贈与税・相続税の納税猶予を受けるためには、都道府県知事による認定を受けた後、税務申告の際に別途手続きが必要です。詳しくは国税庁のホームページをご覧ください。