エンジェル税制の仕組みについて(令和2年4月1日以降の出資について)

エンジェル税制の仕組みについて

個人投資家は投資時点、株式売却時点のそれぞれの時点において、税制上の優遇措置を受けることができます。

1.ベンチャー企業へ投資した年に受けられる優遇措置

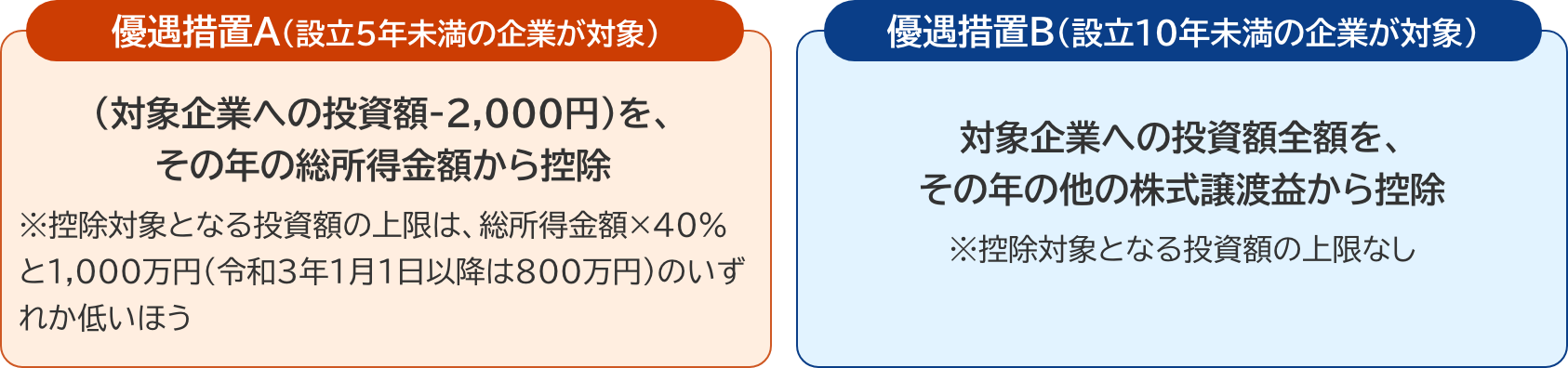

以下のAとBの優遇措置のいずれかを選択できます。

優遇措置Aは設立5年未満の企業が対象です。この措置では、対象企業に対する投資額から2000円を差し引いた金額を、その年の総所得金額から控除することができます。ただし、控除できる投資額の上限は、総所得金額の40%または1000万円のいずれか低い方となります。なお、令和3年1月1日以降は、この上限が800万円に変更されています。優遇措置Bは設立10年未満の企業が対象です。この措置では、対象企業に対する投資額全額を、その年のその他の株式譲渡益から控除することができます。優遇措置Bには控除額の上限が設定されていません。

優遇措置Aは設立5年未満の企業が対象です。この措置では、対象企業に対する投資額から2000円を差し引いた金額を、その年の総所得金額から控除することができます。ただし、控除できる投資額の上限は、総所得金額の40%または1000万円のいずれか低い方となります。なお、令和3年1月1日以降は、この上限が800万円に変更されています。優遇措置Bは設立10年未満の企業が対象です。この措置では、対象企業に対する投資額全額を、その年のその他の株式譲渡益から控除することができます。優遇措置Bには控除額の上限が設定されていません。

令和2年4月1日より、優遇措置Aの対象企業が設立5年未満に拡充されました。

2.未上場ベンチャー企業株式を売却した年に受けられる優遇措置(売却損失が発生した場合)」

未上場ベンチャー企業株式の売却により生じた損失を、その年の他の株式譲渡益と通算(相殺)できるだけでなく、その年に通算(相殺)しきれなかった損失については、翌年以降3年にわたって、順次株式譲渡益と通算(相殺)ができます。

- ベンチャー企業が上場しないまま、破産、解散等をして株式の価値がなくなった場合にも、同様に翌年以降3年にわたって損失の繰越ができます。

- ベンチャー企業へ投資した年に優遇措置(AまたはB)を受けた場合には、その控除対象金額を取得価額から差し引いて売却損失を計算します。

投資方法について

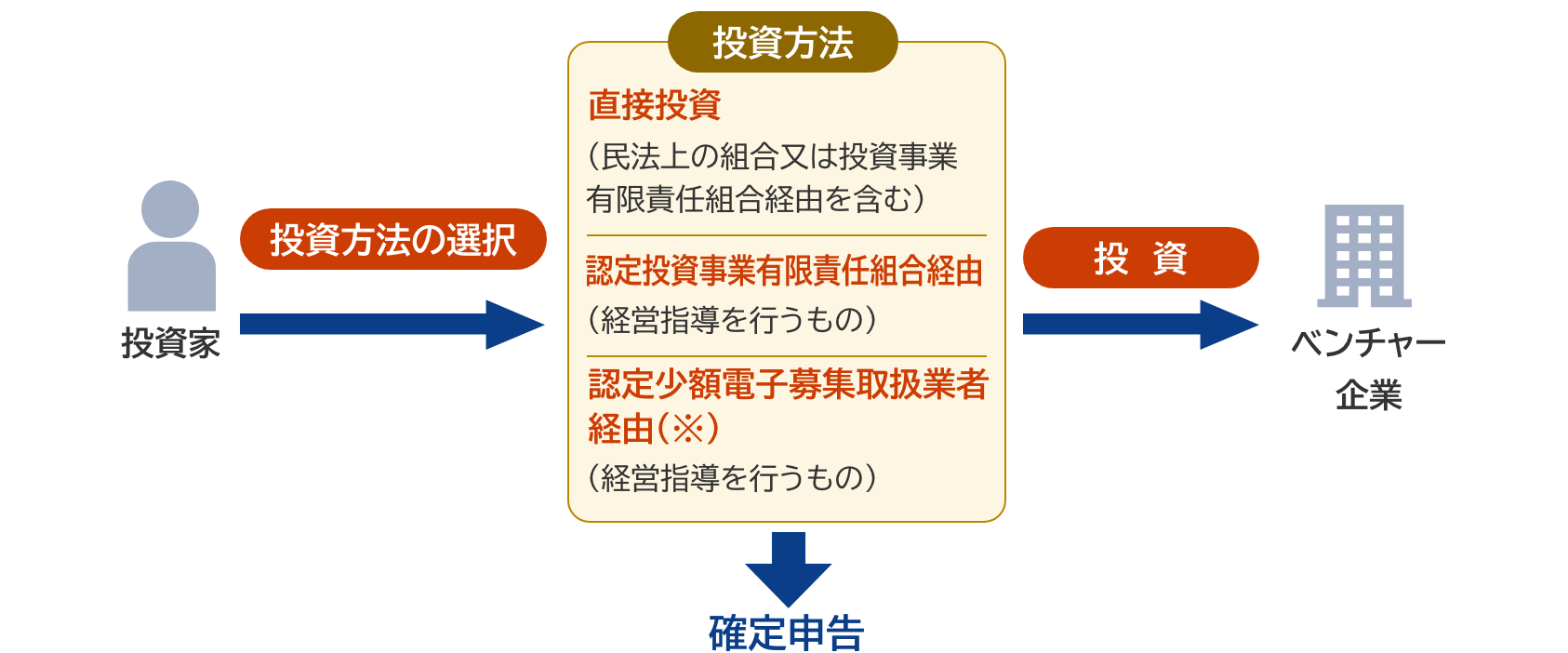

エンジェル税制における株式を取得する方法(投資方法)については、以下の3つの方法があり、それぞれにおいてエンジェル税制の確認申請の方法が異なることにご注意ください。

3つの投資方法

投資家は投資方法を選択する必要があります。選択肢には、直接投資、認定投資事業有限責任組合経由、認定少額電子募集取扱業者経由の3つがあります。直接投資では、民法上の組合や投資事業有限責任組合を通じて投資を行います。認定投資事業有限責任組合経由と認定少額電子募集取扱業者経由では、経営指導を行う組合を通じて投資を行います。投資方法を選択した後、投資家は選択した方法に基づいてベンチャー企業に資金を提供します。その後、投資家はこの投資に関する確定申告を行う必要があります。

投資家は投資方法を選択する必要があります。選択肢には、直接投資、認定投資事業有限責任組合経由、認定少額電子募集取扱業者経由の3つがあります。直接投資では、民法上の組合や投資事業有限責任組合を通じて投資を行います。認定投資事業有限責任組合経由と認定少額電子募集取扱業者経由では、経営指導を行う組合を通じて投資を行います。投資方法を選択した後、投資家は選択した方法に基づいてベンチャー企業に資金を提供します。その後、投資家はこの投資に関する確定申告を行う必要があります。

(※)令和2年4月1日より株式投資型クラウドファンディング業者が経済産業大臣の認定事業者に加わりました。

事前確認制度について

資金調達前にベンチャー企業がエンジェル税制の対象か否かについて確認を受けることができる制度です。この確認を得ることで、投資家からの投資促進が期待できます。

詳細は以下をご覧ください